目 录

一、企业中的“乱账、错账”

二、清理乱账错账前的梳理准备工作

三、乱账错账处理案例

四、针对乱账错账的有效防范措施

一、企业中的“乱账、错账”

(一)什么是乱账错账?

企业会计人员在进行会计核算时,因缺少对准则或者公司业务的了解,一时疏忽大意,存在偷逃税款或者私吞公款等舞弊行为,而对自身的账务存在错记、漏记,使得企业的会计核算不能正确反映其经济活动,无法公允地反映其财务状况、经营成果和现金流量。

(二)乱账错账的表现形式

1.记账方向错误:把应记入借方的记入了贷方,或者把应记入贷方的记入了借方;把需要红字冲销的凭证误记为为蓝字;

2.漏记:漏记某项经济业务;

3.重复记账:对已经登记入账的业务,再次登记入账;

4.记账科目有误:错误地使用了“会计科目”;

5.记账金额有误:错误地记载了经济业务涉及的金额;

6.多币种账户币种登记错误;

7.规则适用错误:会计科目的设置不能反映经济实质,错误的选择了会计政策或者会计估计。

(三)错账乱账的范围

会计六要素:我国企业会计准则规定,企业会计要素可以分为六项:资产、负债、所有者权益、收入、费用、利润。

其中,前三项要素——资产、负债、所有者权益,反映了企业的财务状况;后三项要素——收入、费用、利润,反映了企业的经营成果。

(四)乱账错账的风险

1.以偷逃税款为目的编制的错账乱账,直接导致税务风险;

往来款余额过高;

存货账实不符;

能耗与实际情况不符;

2.财务混乱使得财务数据不能反映企业经济业务实质,直接导致融资失败风险;

财务管理制度缺失;

财务人员业务能力欠缺;

3.内部人员舞弊导致的财产损失风险。

二、清理乱账错账前的梳理准备工作

(一)错账乱账的调整原则

1.合法合规

错账乱账的调整,必须符合《企业会计准则》、《小企业会计准则》的规定;

2.符合企业经济业务实质

应当以实际发生的交易或事项为依据,如实反映企业财务状况、经营成果和现金流量;

案例1 是否所有的餐费都要记做业务招待费?

1.员工团建聚餐餐费、加班餐费——应计入“职工福利费”

2.员工出差在外就餐产生的餐费——应计入“差旅费”

3.宴请宾客产生的餐费——应计入“业务招待费”

4.企业员工因参加会议产生的伙食费——应计入“会议费”

5.员工出差宴请客户产生的餐费——应计入“业务招待费”

案例2 是否所有的与差旅相关的费用都要记做差旅费?

1.公司组织客户旅游,发生的交通费、门票费。

2.外部合作伙伴来公司出差,其差旅费在公司内部报销。

3.公司聘请事务所注册会计师来做审计,审计期间审计师的餐饮费、住宿费由公司承担。

3.重要性原则,是指在会计核算过程中对交易或事项应区别其重要性程度,采用不同的核算方式,而对某些不重要的会计事项可以采取灵活的方法进行处理。

(二)错账乱账的更正方法

1.划线更正法

手工帐下产物,略。

2.红字更正法(全额冲销)

(1)记账后,发现记账凭证中的应借应贷会计科目有误。

摘要注明:冲销X年X月X日第X号凭证错账。

编制一张与有误的凭证会计科目相同、但金额为相反数的凭证;

(2)记账后,发现记账凭证中的应借应贷会计科目无误,只是所记金额大于应记金额。

摘要注明:冲销X年X月X日第X号凭证多记金额。

编制一张与有误的凭证会计科目相同、但多记金额用负数反映的凭证;

3.补充登记法

记账凭证的科目无误,只是所记金额小于应记金额;

摘要注明:补记X年X月X日第X号凭证少记金额。

编制一张与有误的凭证会计科目相同、金额栏为少记的金额的凭证;

注意:实务中,极易出现一笔错账,多次更正的现象,因此需要在发现错账后查询是否后续有更正,或者建立一个错账更正台账;

案例3 红字冲销or补充登记?

ABC公司的工资核算流程为:当月末,人力资源部预估当月工资并提交财务进行核算;次月初,人力资源根据上个月的考勤等状况,在10号之前确定应发放的上个月的实际工资额并提交财务,财务审核后在15号发放上月工资。

在11月底,人力资源提供给财务的预估工资分配表显示,应记入管理费用的职工薪酬100 000元,应记入销售费用的职工薪酬200 000元;

11月30日,财务将11月薪酬预估金额入账:

摘要为:计提11月工资

借:管理费用——职工薪酬——工资 100 000

销售费用——职工薪酬——工资 200 000

贷:应付职工薪酬——工资 300 000

在12月10日,人力资源提供给财务的归属于11月的实际工资分配表显示,应记入管理费用的职工薪酬110 000元,应记入销售费用的职工薪酬220 000万元;

此时,应该使用哪种方法来调整11月计提工资的凭证?

无论金额多记还是少记,建议按照如下方法调整:

摘要为:更正2020年11月30日第X号凭证计提11月工资预估与实际不符

借:管理费用——职工薪酬——工资 -100 000

销售费用——职工薪酬——工资 -200 000

贷:应付职工薪酬——工资 -300 000

借:管理费用——职工薪酬——工资 110 000

销售费用——职工薪酬——工资 220 000

贷:应付职工薪酬——工资 330 000

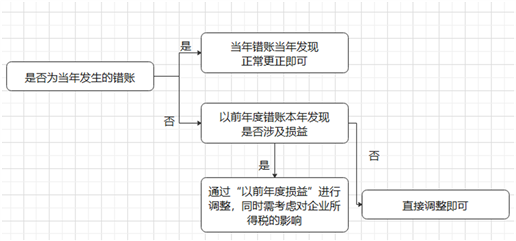

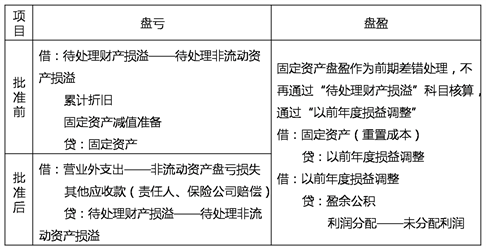

(三)错账乱账的调整方法

注:《小企业会计准则》没有“以前年度损益调整”科目,需通过“利润分配——未分配利润”科目核算相关调整事项。

(四)掌握企业基本信息

1.企业的基本信息,股东信息及出资比例、主营业务类型、银行账户信息、固定资产的权属证明等;

2.适用的会计准则;

3.选用的会计政策和会计估计,如固定资产折旧年限及折旧率,商品销售成本结转方法等;

4.企业的内部控制,如签字审核程序;

5.收集应清理相应会计期间的会计凭证、会计报表等账务资料,如检查、审核各项经济业务的会计处理事项是否准确,成本费用的分摊是否合理;

6.收集纳税申报表,查看是否税款缴纳情况、纳税漏报欠缴情况,与会计账簿是否相符。

想一想:新入职一家企业应该做什么?

三、乱账错账处理案例

(一)资金类

案例4 股东无偿使用公司资金或者财产且未做财务记载

ABC有限公司,账上显示:期末库存现金余额160万元,经过盘点发现,实际库存现金仅3万元,有157万元均为白条抵库,白条内容为该公司唯一的股东自然人甲生活支出领用的,对白条一直未予入账;

典型的乱账,如果到遇到这样的公司,风险很大!

《公司法》相关规定:人格混同

《公司法》第3条第2款:有限责任公司的股东以其认缴的出资额为限对公司承担责任;

《公司法》第20条第3款:公司股东滥用公司法人独立地位和股东有限责任,逃避债务,严重损害公司债权人利益的,应当对公司债务承担连带责任。

关于个人股东占用公司资金的税务规定

财税〔2003〕158号 第二条 关于个人投资者从其投资的企业(个人独资企业、合伙企业除外)借款长期不还的处理问题。

纳税年度内个人投资者从其投资企业(个人独资企业、合伙企业除外)借款,在该纳税年度终了后既不归还,又未用于企业生产经营的,其未归还的借款可视为企业对个人投资者的红利分配,依照“利息、股息、红利所得”项目计征个人所得税。

【链接】现金盘点

1.为保证现金的安全完整,企业应当按规定对库存现金进行定期与不定期的清查。采用实地盘点法,对于清查的结果应当编制现金盘点报告单。

2.库存现金清查主要包括两种情况:一是出纳人员每日业务终了清点库存现金实有数,并与库存现金日记账的账面余额核对,做到账实相符;二是专门的清查小组对库存现金进行定期或不定期清查。

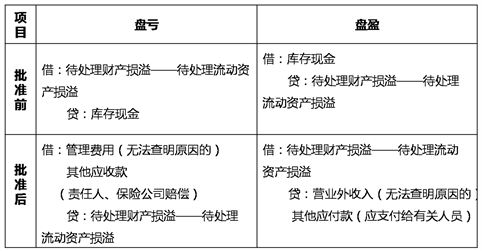

库存现金的盘盈盘亏处理

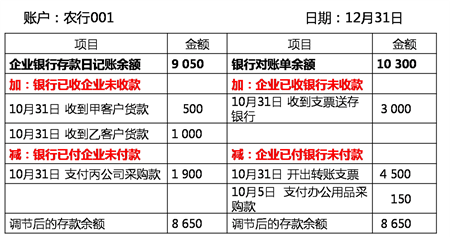

案例5 银行存款余额调节表显示的未达账项,可能是错账

【注意】

1.银行存款余额调节表每月编制一次,由会计、而不是出纳编制;

2.针对银行存款余额调节表上的差异,必须逐步追查,未达账项很可能是因为做错账或者舞弊造成。

3.在追查清楚之前,差异暂时通过“待处理财产损溢”科目过度;

4.企业的账务一定是根据银行提供的银行存款余额表来编制;银行存款的入款和出款,一定是按照企业业务入账:

银行已付企业未付:银行出款项目,需要找到对应的前期审批付款的单据;

银行已收企业未收:银行入款项目,需要与销售/业务部门确认入账款项的性质,是货款、预收款、押金还是借款。

企业已付银行未付、企业已收银行未收:由于目前转账实时性,形成此两项的原因大部分是做错账或者舞弊。

(二)实物资产类

【注意】

1.企业的账务一定是根据实物资产来的,通过对实物资产的盘点,可以印证账面金额。

2.实物资产是否有定期盘点,是否有相关制度规定。

3.处理步骤:

Step1 根据盘点结果调整账面金额,使账实相符

Step2 查找盘亏盘盈的原因,如为前期账务处理错误,应先予以更正。按照原因报经批准后进行账务处理。

Step3 无法查明原因的,需要写出处理建议、报经领导批准。凭领导批准的申请,进行账务处理。

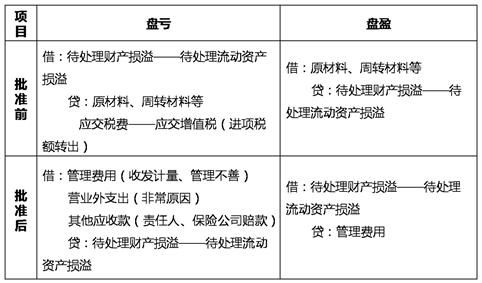

存货的盘盈盘亏处理

固定资产的盘盈盘亏处理

(三)往来款类

【注意】

1.往来款需要与对方单位确认互相挂账的款项,性质、内容、金额一致;并非财务人员确认,需要财务人员定期把往来款明细表提交给业务人员,由业务人员与往来单位对账确认。

2.如有差额,及时查找原因;

3.内部管理水平混乱的公司,往来款项混乱,反映出公司管理存在问题;

4.在核查对账的过程中,可以把存在的差异或者问题款项,区分为“超期催款中、待调账、需继续核查、申请处理中”,对应存在的问题,建立其相应的流程和规则;

案例6 逾期三年以上应收账款的税务规定

对ABC公司的应收账款清查后发现,存在一笔对D公司的应收账款,金额100万,账龄5年,该笔业务发生在5年前,之后ABC公司与D公司再无往来合作事项,需要如何处理?

会计上的资产减值损失,税法上认可吗?在什么条件下认可?

【相关规定】

国家税务总局2011年第25号公告《企业资产损失所得税税前扣除管理办法》

第二十二条 企业应收及预付款项坏账损失应依据以下相关证据材料确认:

(一)相关事项合同、协议或说明;

(二)属于债务人破产清算的,应有人民法院的破产、清算公告;

(三)属于诉讼案件的,应出具人民法院的判决书或裁决书或仲裁机构的仲裁书,或者被法院裁定终(中)止执行的法律文书;

(四)属于债务人停止营业的,应有工商部门注销、吊销营业执照证明;

(五)属于债务人死亡、失踪的,应有公安机关等有关部门对债务人个人的死亡、失踪证明;出具专项报告。

(六)属于债务重组的,应有债务重组协议及其债务人重组收益纳税情况说明;

(七)属于自然灾害、战争等不可抗力而无法收回的,应有债务人受灾情况说明以及放弃债权申明。

第二十三条 企业逾期三年以上的应收款项在会计上已作为损失处理的,可以作为坏账损失,但应说明情况,并出具专项报告。

注意:官方文件很重要,要注意阅读,就像法律的法条一样,通过阅读最原始的条款,才能找到解决办法。

【处理建议】

准备文书,与税务局、专管员做好沟通;

如果税务局认可,该笔应收账款,可以作为坏账损失在税前列支;

否则,即使记入了“资产减值损失”,也需要在年底计提应交企业所得税时,进行纳税调增。

案例7 其他应收款中,长期挂账且无法收回的员工借款

经查,ABC公司其他应收款科目,显示张三(已离职)曾发生向公司的个人借款5 000元,款项一直未归还,也未以发票报销,长期挂账,应如何处理?

【处理建议】

Step1 请报上级销账:说明情况、给出建议、考虑影响;

Step2 进行账务处理:

借:营业外支出 5 000

贷:其他应收款——个人借款——张三(已离职) 5 000

Step3 台账登记,对应该笔分录的营业外支出需要在年底计提应交企业所得税时,进行纳税调增处理。

注意:会计上,可以白条入账,但是税法上不认可。

上级批复同意的文件,作为凭证附件,在会计上进行相应处理,但是在税法上,这个附件是内部产生的,相当于白条,税法不予认可。

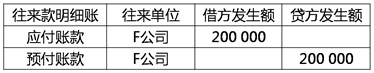

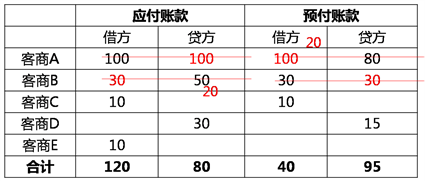

案例8 往来款明细账显示针对同一家客商,应付账款和预付账款同时存在方向相反的发生额

报表项目取数逻辑:

“预付款项”项目:应根据“预付账款”和“应付账款”科目所属各明细科目的期末借方余额合计数,减去“坏账准备”科目中有关预付账款计提的坏账准备期末余额后的净额填列。

“应付账款”项目:应根据“应付账款”和“预付账款”科目所属的相关明细科目的期末贷方余额合计数填列。

预付账款项目金额

=“预付账款”和“应付账款”科目所属各明细科目的期末借方余额合计数

= 120+40=160

应付账款项目金额

=“应付账款”和“预付账款”科目所属的相关明细科目的期末贷方余额合计数

= 80+95=175

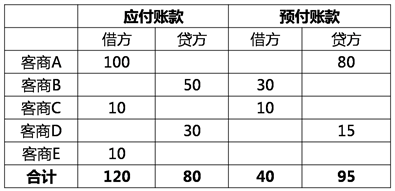

月末,出报表之前,应调账处理:

借:预付账款——客商A 100

贷:应付账款——客商A 100

借:应付账款——客商B 30

贷:预付账款——客商B 30

预付账款项目金额

=“预付账款”和“应付账款”科目所属各明细科目的期末借方余额合计数

= 120+40 = 160 = 20+30 = 50

应付账款项目金额

=“应付账款”和“预付账款”科目所属的相关明细科目的期末贷方余额合计数

= 80+95 = 175 = 50+15 =65

案例9 陈年往来一直挂账,需要逐一核对各个击破

经查发现,ABC公司其他应付款科目,存在一笔2015年初发生的款项10 000元,长期挂账;经询问业务员发现,该笔款项原为收取G公司的短期押金,但由于G公司在2015年底违约,按照双方合同约定,该笔款项不退回给G公司,为ABC公司所有。应该如何处理?

2015年的会计处理:

借:银行存款 10 000

贷:其他应付款——G公司 10 000

如果现在是2015年底,发现G公司违约,正确的的会计处理:

借:其他应付款——G公司 10 000

贷:营业外收入 10 000

年底时,正常计算应交企业所得税即可;

之后某年发现时更正处理如下:

借:其他应付款——G公司 10 000

贷:以前年度损益调整 10 000

借:以前年度损益调整 10 000

贷:应交税费——应交所得税 2 000

利润分配——未分配利润 8 000

注:通过“以前年度损益调整”科目核算的经济事项,需要同时考虑对应交所得税的影响。

案例10 科目记错

经查发现,应该记入营业外支出科目的,记入到了销售费用,且金额有误;

Step1 分别列出错误的分录和正确的分录

借:销售费用 10 借:营业外支出 15

贷:应付账款——A 10 贷:应付账款——A 15

Step2 把错误的科目连带金额反向冲销,把正确的科目和金额记入正确的方向

借:营业外支出 15

贷:销售费用 10

应付账款——A 5

建议:实务中做账,使用全额冲销法;

(四)不合规类

案例11 汇算清缴时仍暂估成本费用

某公司提供舞台组装服务,成本费用主要来自于雇佣劳动力产生的劳务支出,该司并未取得成本费用类发票(该司涉及的劳务支出金额多且零碎,没有为劳动力代扣代缴过个人所得税);

年底经过核算,该司当年账上显示的利润总额为300万,为了逃避缴纳企业所得税,老板授权会计暂估一张金额为200万的成本费用类凭证入账;

汇算清缴时,仍没有对应的成本费用类发票,会计也未将上述暂估凭证调回;

风险极大!

预缴所得税时没有取得发票如何处理?

《关于企业所得税若干问题的公告》国家税务总局公告2011年第34号:

六、关于企业提供有效凭证时间问题

企业当年度实际发生的相关成本、费用,由于各种原因未能及时取得该成本、费用的有效凭证,企业在预缴季度所得税时,可暂按账面发生金额进行核算;但在汇算清缴时,应补充提供该成本、费用的有效凭证。

七、本公告自2011年7月1日起施行。

案例12 申请关停公司时,存货账面数大于实际库存数

某商贸公司,当年11月底,账面库存为800万元,但实际库存为0,该司老板决定拟关闭公司转做其他生意,授权会计去税务和工商等部门办理公司关闭事宜;

税务发现后,要求公司补税;

借:应收账款/银行存款

贷:主营业务收入

应交税费——应交增值税(销项税额)

借:主营业务成本

贷:库存商品

四、针对乱账错账的有效防范措施

(一)建立公司基本信息变动的沟通机制;

(二)财务相关制度的确立;

销售、采购、结算、资金管理、税务、差旅等;

(三)相关模板的固化;

收入确认、成本分摊、公允价值变动、税金计提等;

(四)内部知识共享机制;

(五)税务筹划方案了解;

(六)原始凭证分类整理后入账。

赣公网安备36102902000173

赣公网安备36102902000173 微信扫一扫(刘老师)

微信扫一扫(刘老师)